This is an example of a HTML caption with a link.

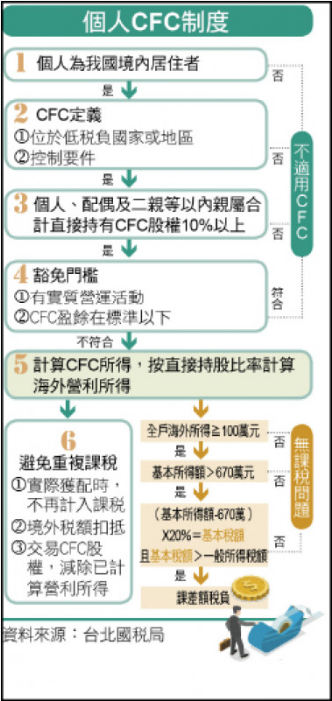

個人及其關係人

直接或間接持有在中華民國境外低稅負國家或地區之CFC股份或資本額合計達50%以上或對該關係企業具有重大影響力者,且個人或其與配偶及2親等以內親屬

當年度12月31日合計直接持有該CFC股份或資本額達10%以上,該個人應就CFC當年度盈餘,按持股比率及持有期間,計算海外營利所得,與其他海外所得合併計入基本稅額課稅。

只要符合以下所有條件時,即使符合豁免條件,也都要申報(僅說明個人CFC):

※註:

link to https://www.bestcheng.com.tw/uploads/tad_book3/image/230830-110409.png

link to https://www.bestcheng.com.tw/uploads/tad_book3/image/230830-110409.png