境外電商課稅-所得稅

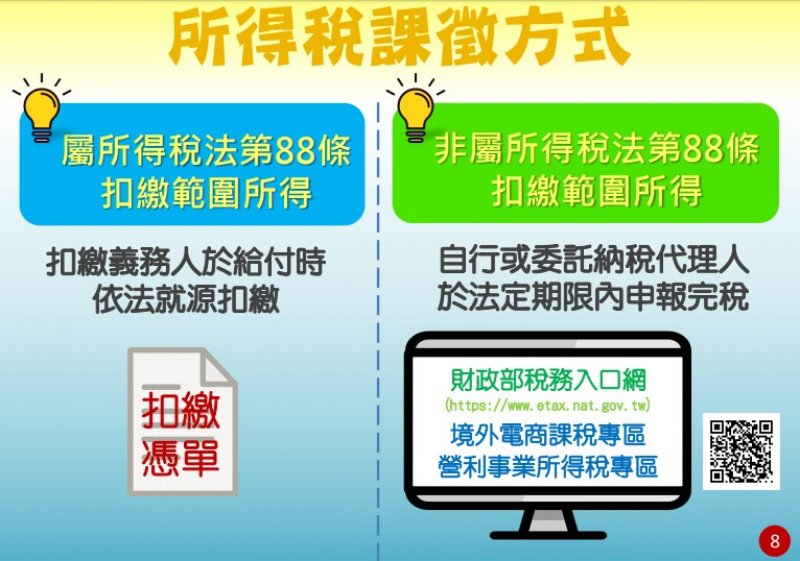

外國營利事業在我國境內無固定營業場所及營業代理人,其跨境銷售電子勞務,依上開規定計算我國應課稅之所得額, 課徵方式如下:

- 屬扣繳範圍之所得,應由扣繳義務人於給付時,按給付 額」依規定之扣繳率扣繳稅款。但該外國營利事業向稽徵機關申請並經核定其適用之淨利率及境內利潤貢獻程度者,得以我國來源收入依該淨利率及貢獻程度計算,按規定之扣繳率扣繳稅款。

- 非屬扣繳範圍之所得,應由外國營利事業自行或委託代理人於該年度所得稅申報期限內依有關規定申報納稅。

- 外國營利事業:A、

- 本國營利事業:甲、

- 本國自然人:乙、

|

甲: 銷售貨物或勞務 |

A: 銷售貨物 |

A→甲 銷售勞務(B2B) |

A→乙 非電子勞務(B2C) |

A→乙 電子勞務(B2C) |

||

|

營 業 稅 |

義務人 | 納稅:甲 | 納稅:甲或乙 | 納稅:甲 | 納稅:乙 | 納稅:A |

| 完稅方式 | 甲採用申報書申報及繳納 | 海關代徵 | 甲於申報書填報購買國外勞務 | 乙採用408繳款書繳稅 | A採申報書申報繳納 | |

|

所 得 稅 |

義務人 | 納稅:甲 | 非ROC所得 |

納稅:A 扣繳:甲 |

納稅:A 扣繳:無 |

納稅:A 扣繳:無 |

| 完稅方式 | 甲結算申報 | 非ROC所得 | 甲就源扣繳 | A申報納稅 |

A申報納稅 |

資料來源:徐俊賢會計師,會計師全聯會「108年下半年最新稅務法令與實務解析」上課講義