6-2 7條2款相關令釋及函釋

介紹國內買主由國外進口原料所得外匯佣金不適用零稅率

營業人介紹國內營業人向國外廠商進口原料等,取得之外匯佣金收入,非屬零稅率之適用範圍。(財政部75/05/05台財稅第7545545號函)

代理國外出版商招攬廣告之報酬不適用零稅率

公司代理國外出版商招攬國內廠商刊登廣告,取得國外出版商給付之報酬,非屬與外銷有關之勞務收入,不適用零稅率之規定,應依5%徵收率課營業稅。(財政部賦稅署75/06/28台稅二發第7525151號函)

電影公司為文化部拷貝影片供寄送海外之收入不適用零稅率

○○電影公司為行政院新聞局(編者註:現為文化部)拷貝供寄送海外之國語劇情片,其勞務之提供與使用均在國內發生,其銷售額並無營業稅法第7條第2款零稅率規定之適用,應按同法第4條第2項第1款規定依法課徵營業稅。(財政部78/10/12台財稅第780350466號函)

代理外國公司辦理船舶等加油業務所收服務費可適用零稅率

公司代理美商○○國際石油公司等在臺辦理添加國際航空器及船舶用油業務所收取之加油服務費,係因外銷油料而取得,如依同法(編者註:營業稅法第7條第2款)規定取得政府指定銀行掣發之外匯證明文件或原始外匯收入款憑證影本者,應可適用零稅率。(財政部75/06/10台財稅第7548906號函、財政部77/09/17台財稅第770661420號函)

公證業受國外客戶委託承辦外銷貨物之公證得取證適用零稅率

公證業受國外客戶委託承辦外銷貨物之公證業務,如取得政府指定銀行掣發之外匯證明文件或原始外匯收入款憑證影本者,應依營業稅法第7條第2款規定,適用零稅率。(財政部75/06/18台財稅第7524854號函、財政部77/09/17台財稅第770661420號函)

理算公司服務收入取得外匯證明者可適用零稅率

○○理算檢定有限公司接受國外理算師之委託,在國內蒐集資料供其據以製作理算報告,所收取之服務收入,如取得政府指定銀行掣發之外匯證明文件或原始外匯收入款憑證影本者,依營業稅法第7條第2款規定,適用零稅率。(財政部賦稅署75/11/04台稅二發第7528744號函、財政部77/09/17台財稅第770661420號函)

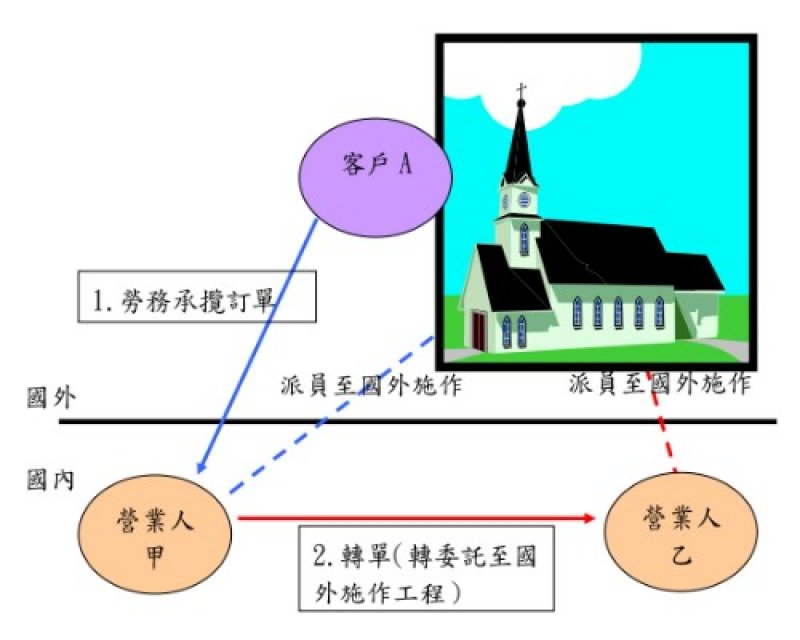

營業人聘請講師至大陸地區授課之銷售勞務收入適用零稅率

營業人聘請講師至大陸地區授課所取得之銷售勞務收入,參照臺灣地區與大陸地區人民關係條例第40條規定意旨,其營業稅准憑相關證明文件適用零稅率。(財政部86/11/27台財稅第861926508號函)

加工區管理處儲運中心銷售與外銷有關之勞務准予適用零稅率

主旨:經濟部加工出口區管理處所屬儲運服務中心,如銷售與外銷有關之勞務,應准予適用零稅率。說明:三、至適用零稅率之證明文件,得依營業稅法施行細則第11條第8款(編者註:現為同條第10款)規定,檢附買受人簽署之統一發票扣抵聯,供稽徵機關查核。(財政部79/07/20台財稅第790095571號函)

在國內提供而在國外使用之資訊服務收入可適用零稅率

○○公司提供美國××公司各項資訊服務,既據查報其勞務之使用地均在美國,其自國外所取得之勞務收入,依營業稅法第7條第2款規定,准予適用零稅率。(財政部80/05/15台財稅第800120233號函)

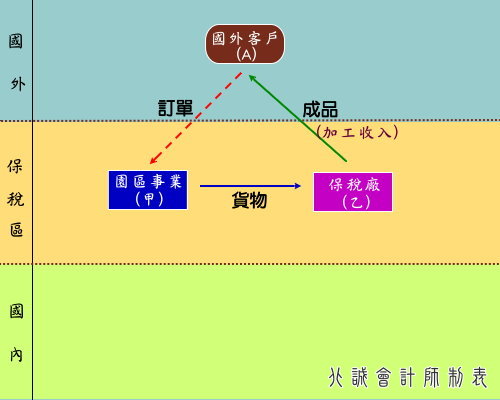

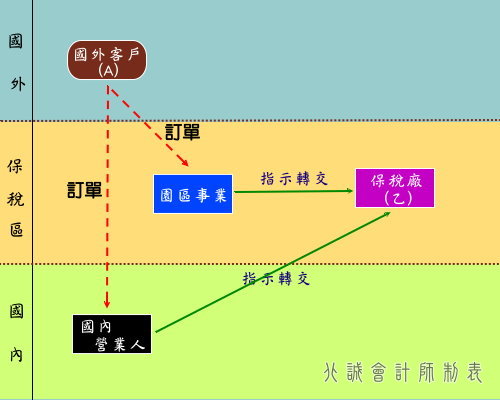

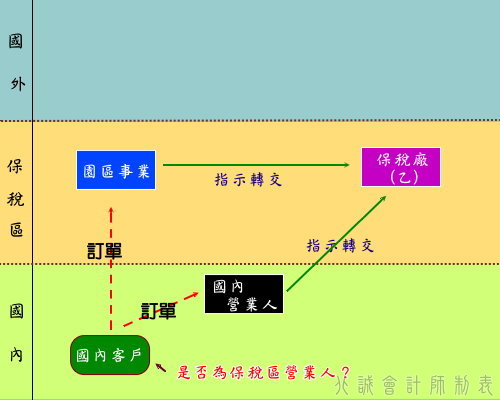

園區及免稅出口區事業銷售勞務與國外客戶並取得外匯者可適用零稅率

科學工業園區內之園區事業及免稅加工出口區之外銷事業(編者註:現為加工出口區內之區內事業)銷售勞務與國外客戶,並取得外匯收入者,其營業稅准予適用零稅率。(財政部91/02/15台財稅字第0910451090號令)